セゾン資産形成の達人ファンドを選ぶ3つの理由

| 今日のポイント |

|

セゾン投信の2つのファンド

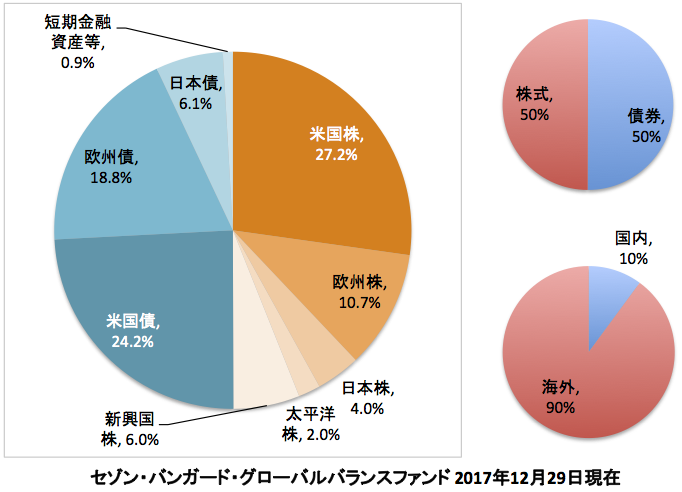

セゾン投信は、2つの投信を直販だけで取り扱っています。1つは、セゾン・バンガード・グローバルバランスファンド。株式 : 債券 = 50:50 で、それぞれ時価総額比率で世界に分散投資しています。バンガードとは、アメリカにある世界最大の投資信託会社。2位のフィデリィを大きく引き離し、約3.5兆ドルもの純資産を持ちます。そのバンガード社のインデックス・ファンドを組み合わせた、ファンド・オブ・ファンズです。

もう1つは、セゾン資産形成の達人ファンド。こちらは株式クラスのみのファンドです。日本を含む世界それぞれの地域から、投資先ファンドを選定。ファンド・オブ・ファンズ方式の、アクティブファンドです。こちらも、ほぼ時価総額比率を参考に、世界分散しています。

2つのファンドの比較表をご覧ください。セゾン・バンガード・グローバルバランスファンド(以下、セゾンVGF)は、インデックス型だけあって信託報酬は1%を切っています。ただそれでも、最近のインデックスファンドと比べて高めです。他社の複数ファンドに投資する、ファンド・オブ・ファンズ形式であるために、手数料が2重にかかってしまうのです。それでも、自分で複数のファンドを買うことなく、1本で世界分散できるのですから、その手間を買っていると思えば、悪くないでしょう。

一方、セゾン資産形成の達人ファンド(以下、セゾン達人F)は、アクティブファンドだけあって信託報酬が1.35%とお高めです。その代わり良好なリターンを期待できるという訳です。ただし、セゾンVGFとセゾン達人Fの違いは、インデックスかアクティブか、というよりも、資産配分の違いが大きいです。そこで、もう少し詳しく見ていく必要があります。

なお、セゾン投信の中野社長のオススメは、セゾンVGFをコア資産にすることです(ご著書より)。株式クラスの比率を上げたければ、セゾン達人Fをサテライト資産として加えます。純資産総額の3倍ほどの違いを見ても、多くの方がこれに倣っているのでしょう。多くの方のブログでも、セゾンVGFのほうがコア資産として評判が良いようです。ですが、パパはここであえて、セゾン達人Fこそコア資産向けである!と叫んでみるのです。何故でしょう?

| セゾン・バンガード・グローバルバランスファンド | セゾン資産形成の達人ファンド | |

| 資産配分 | 株式 : 債券 = 50 : 50 時価総額比率で世界分散 |

株式100% 時価総額比率を参考に世界分散 |

| 運用方式 | ファンド・オブ・ファンズ(インデックス) | ファンド・オブ・ファンズ(アクティブ) |

| 純資産総額 | 1,570億円 | 557億円 |

| 購入手数料 | なし | なし |

| 信託財産 留保額 |

0.1% | 0.1% |

| 信託報酬 | 0.68 ± 0.03% (うちセゾン投信が 0.4968%, 残りは投資対象ファンド) |

1.35 ± 0.2% (うちセゾン投信が 0.5724%, 残りは投資対象ファンド) |

| リターン | 2017年12月29日までの10年間で+40.85% (平均年率 +3.48%) |

2017年12月29日までの10年間で+127.32% (平均年率 +8.56%) |

| 一般的な用途 | コア資産 | サテライト資産 |

| パパの提案 | − | コア資産 |

インデックス・ファンドと比較してみる

ここで、セゾンVGFとセゾン達人Fのチャートをそれぞれ、他のインデックス・ファンドと比較してみましょう。各ファンドの信託報酬は、日割りで毎日のリターンから差し引いてあります。ただし、信託報酬は現在の値を用いています。セゾン投信の信託報酬は徐々に下がってきているので、実際の運用成果とは微妙にズレてると思って下さい。今後のリターンを推し測る目的から、現在の報酬額で計算しています。また、信託報酬には幅がありますが、高いほうの値を採用しました。更に、来年の消費増税を念頭に置いて、信託報酬に (1.10/1.08) を乗じました。

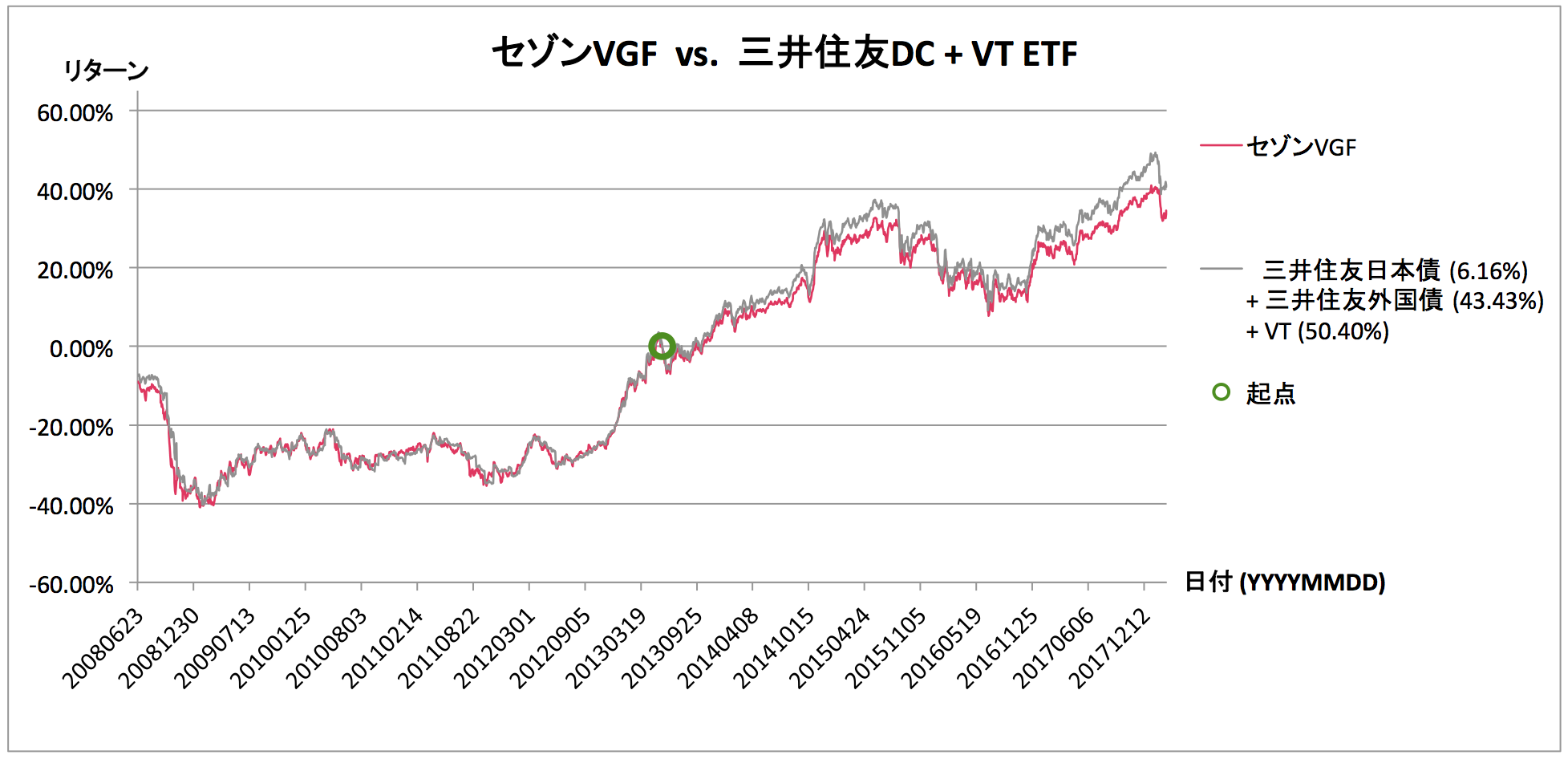

セゾンVGFのチャート

まず、セゾンVGFです。直接比較できるインデックス・ファンドが無いので、複数のファンドを組み合わせます。三井住友・日本債券インデックスFと、三井住友DC外国債券インデックスF、そして世界分散株式ETFであるVTを組み合わせました。2013年5月末を起点 (0%) にしていますので、ご注意ください。

面白いことに、2013年アベノミクスの頃までは、両者はだいたい同等のリターンです。が、それ以降はセゾンVGFが負けています。手数料(信託報酬)の差が原因なら、コンスタントに差が広がるはずです。もしかすると、米国・欧州比などの地域配分が少し違うのかもしれません。参照インデックスも異なります。ただ結果として、7年半の複利で計算してみると、差は年率0.67%。おおむね手数料差分くらい負けてますね、という結果になってしまいました。

もう1つ、パパの方針と照らして残念なのは、外国債券が46%も組み入れられてしまうことなんです。これを下げるには、別途、国内債券ファンドを買う必要があります。すると株式比率が下がるので、株式ファンドも買い足さなくてはなりません。そうこうするうちに、「たった1本で全世界に分散投資」というコンセプトから遠ざかってしまうのです。

結局、自分の欲しくない資産クラスを組み込んだファンドは、コア資産にはできません。塩を入れすぎた料理を元に戻せないのと同じです。株式クラスと債券クラスが別売りされてたら良かったのですが。

ネガティブポイントばかり挙げて恐縮です。これは、投資スタイルの好みもあります。パパの方針には合わなかった、というだけです。次のような方にはむしろ、セゾンVGFをオススメします。

- 手間を最小限にしたい放置系の投資家さん。手数料は手間賃と思うことができる。特に、リバランスは手間だけでなくコストもかかりますからね。

- 債券クラスも時価総額比で世界分散したい方。為替相場は中長期的には周期変動するので、気にしない。定年まで時間を稼げる若い人向け。

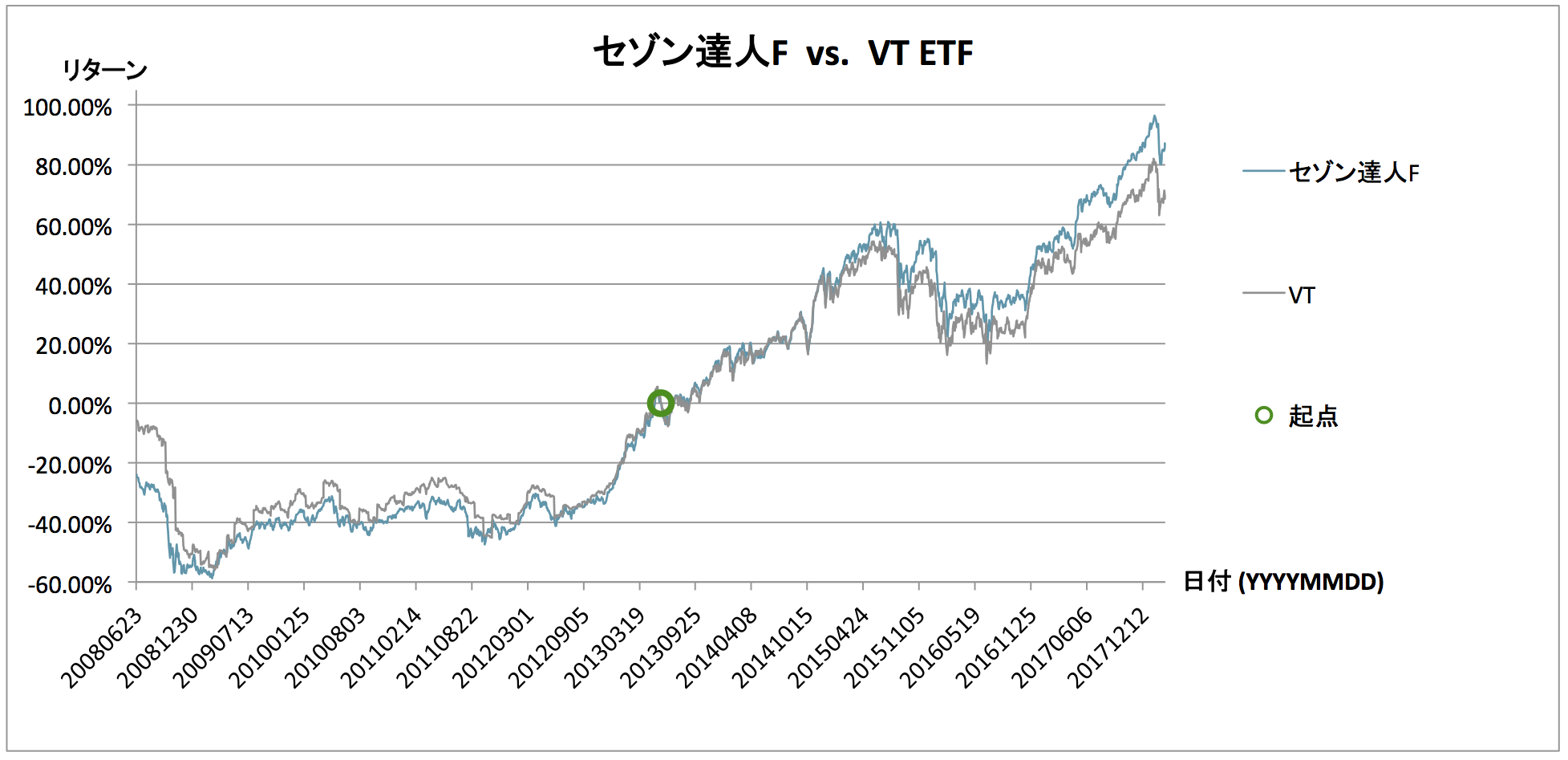

セゾン達人Fのチャート

そこで今度は、セゾン達人Fです。VTと比較します。なんと、ほぼぴったり重なってしまいました。アクティブ・ファンドは高い手数料の分、平均的にはインデックスファンドに勝てない、と言われます。まさにその通りのチャート。が、負けてもいません。が、ちょうどインデックス・ファンド並のリターン・プラスアルファくらいになりました。セゾン達人Fは、世界各地域のファンドをピックアップしていますから、分散効果が効いて、平均的なところに落ち着くのかもしれません。

インデックス並みの実力であるなら、インデックス・ファンドでいいではないか!と思いますよね。が、残念ながら、時価総額比で世界分散できる良いインデックス・ファンドが、日本には見当たらないのです。今回の比較対象であるVTはETFですので、手間がかかります。セゾン達人Fであれば、インデックス並み(あるいは時にはそれ以上)のリターンを維持しつつ、世界の株式クラスに時価総額比で分散できるのです。

セゾン達人Fだけだと債券クラスが組み入れられないので、不安かと思います。ポートフォリオを完成するには、別途、インデックス型の債券ファンドを足すと良いでしょう。債券クラスを日本債だけで組むのであれば、合計2本でポートフォリオ完成です。2本だけであれば、数年に一度リバランスするのも、大した手間がかかりません。

また、セゾン達人F の目論見書には次のように書かれています。

株式市場の過熱により有望な投資先がないと判断した場合は、債券にも投資する場合があります。

つまり、必要があれば、自動的に債券寄りへのシフトも行われるということですね。

セゾン資産形成の達人ファンドの3つの利点

さて、まとめに入ります。

- セゾン達人Fは、アクティブ・ファンドではあるけれども、たった1本で世界分散できる優秀な「インデックス風」の投資信託。

- セゾン達人Fは、100%株式クラスの投信なので、適当な日本債インデックス・ファンドと組み合わると良い。例えばこちらの例のように。

- セゾン達人Fの目論見書によれば、場合によっては債券クラスも取り入れるとのこと。将来、株式クラスが不利になる局面は十分ありえるので、これは有り難い。

追記1)セゾン達人Fは良く見るとインデックスよりは少し勝っています。そしてこの少しが大事です。続編をご覧ください。

追記2)本ページのVTのチャートでは、配当再投資において、米国での課税10%を差し引いて作成しています。 →引いてませんでした。失礼しました。

追記3)記事執筆の時点では、セゾン投信は直販のみの取り扱いでしたが、2016年9月に、楽天証券の個人型確定拠出年金(個人型DC、日本版401k)口座での取り扱いが発表されました。今後の展開が楽しみですね。(2016.9.13追記)

追記4)信託報酬を二重引きするという計算間違いを修正しました。併せてデータを最新版に更新しました。また、執筆当時は、時価総額比で世界の株式に分散できるインデックスファンドが無い!と書きましたが、追記現在では楽天VTが誕生していますので、そちらを使う手があります。楽天VTよりもセゾン達人Fのほうが良い点としては、10年以上の実績があるところと、VTよりやや良いパフォーマンスでしょう。逆にデメリットとしては、ネット証券で買えない(楽天証券iDeCoを覗く)のは痛いです。(2018.3.16追記)

2023/05/29